Por Iñaki Calvo

Por Iñaki Calvo

Desde Community of Insurance solo pretendemos presentar un resumen de un informe de mercado elaborado por expertos de KPMG en el ámbito de la previsión social y está basado en las respuestas de una muestra de 143 empresas de diversa naturaleza, por lo que cuenta con una notable representación en todos los sectores de la economía: construcción e infraestructuras, energía, financiero, industria, tecnología, transporte y logística, química y farmacéutica, consumo y distribución, servicios y otros.

Aspectos generales

En relación con el análisis de la práctica de mercado se ha tenido en cuenta la muestra agregada con la información de los participantes del estudio de los años 2017, 2018 y 2019. Considerando la información de estos 3 años, se dispone de una muestra de 349 empresas. Del total de la muestra agregada analizada, un 27,5% ha reportado que cuenta con al menos un sistema de jubilación colectivo para su plantilla.

Serían los sectores financieros (57,8%), energía (57,1%), químico y farmacéutico(37,8%) aquellos con mayor protagonismo en lo que a sistemas de jubilación colectivos se refiere. Los sectores con menor grado de desarrollo en la implementación de sistemas de previsión son los sectores de transporte y logística (7,1%) e industria (16,9%).

Seguridad Social: factores determinantes y tendencias futuras

El sistema público de pensiones se enfrenta al reto demográfico del progresivo envejecimiento de la población y del aumento de la tasa de dependencia. A pesar de que se han producido algunas reformas legislativas para reforzar la sostenibilidad del sistema en el futuro, si como parece, estas no fueran suficientes, es posible que vivamos nuevas reformas que previsiblemente provocarán un descenso en las futuras pensiones.

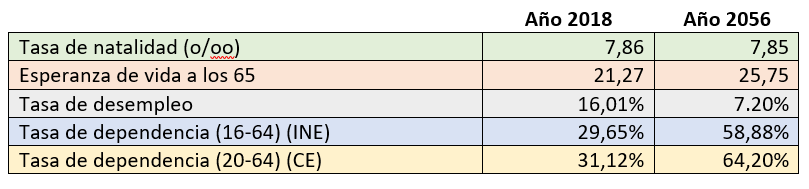

En este apartado se analiza la evolución de algunos de los factores con mayor peso en sistemas de seguridad social de reparto, como es el caso de España. Entre estos factores, se encuentra la tasa de natalidad, que desde el año 1976 hasta 2018 ha disminuido un 58%, siendo su proyección para el año 2056 de 7,85 nacidos por cada mil habitantes. La evolución en la esperanza de vida a los 65 ha tenido el efecto contrario aumentando en el mismo periodo un 38%.

La disminución de la natalidad y el aumento de la esperanza de vida han provocado un aumento de la tasa de dependencia. Definiéndose esta como la relación entre la población mayor de 65 años y la población cotizante (entre 16 y 64 años, según el INE). Considerando la población cotizante entre 20 y 64 años (rango seguido por la Comisión Europea), la tasa de dependencia se situaría en un 31,12% en 2018 y en un 64,20% en 2056. Es decir, según proyecciones efectuadas por la Comisión Europea, en 2056 en España habrá 0,64 pensionistas por cada persona en edad de trabajar.

Veamos la siguiente tabla con la evolución previsible comentada.

A su vez, el gasto de las pensiones, expresado como porcentaje del PIB, ha ido en aumento en los últimos 30 años, llegando casi a duplicarse en 2018 con respecto al dato de 1990. Según datos del Banco de España, el gasto en pensiones en 2018 supuso un 10,8% del PIB. Este mismo organismo realiza las siguientes proyecciones: en el año 2035 se estima que el gasto en pensiones se situará entre el 15,8% y el 18% del PIB y en el año 2050 entre el 18,4% y el 24,4% del PIB.

La evolución de las variables demográficas y económicas dificulta la sostenibilidad del sistema de reparto intergeneracional, lo que ha motivado diversas reformas en el sistema y augura la necesidad de nuevas reformas a medio plazo. El colectivo con perfiles salariales medios y bajos es el más afectado por las diversas reformas del sistema público de pensiones.

La confianza en el sistema público decrece y la opinión del mercado es que las pensiones que otorgará el estado no serán suficientes. Un 86% de la muestra considera que será necesario el ahorro para complementar la pensión pública para alcanzar un nivel de recursos dignos a la jubilación.

Posibles medidas a aplicar en nuestro sistema de pensiones

Medidas paramétricas:

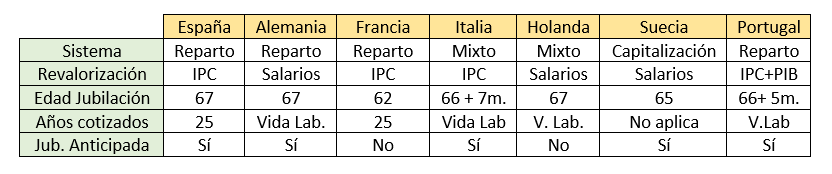

- Retraso en la edad de jubilación

Son varios los países que han decidido retrasar la edad de acceso a la jubilación como medida correctora de los sistemas. En la mayoría de los casos, ese retraso en la edad de jubilación se introduce mediante un periodo transitorio. Los países que han adoptado esta medida, en su mayoría, han retrasado la edad de jubilación hasta los 67 años, aunque en algunos casos como Holanda o Portugal la edad de acceso a la jubilación se ha vinculado a la esperanza de vida a los 65 años.

- Medidas de ajuste vinculadas a la esperanza de vida

El aumento de la esperanza de vida en la edad de jubilación supone el mayor reto para los sistemas públicos. Los países han buscado diferentes medidas para incluir ajustes en sus sistemas que minoren el impacto de este incremento en la sostenibilidad de estos.

En algunos casos el ajuste se ha introducido en las prestaciones, como en el caso del factor de sostenibilidad del sistema español cuya aplicación se ha retrasado al año 2023 y supone una reducción en la base reguladora que determina el importe de la prestación pública. En otros casos, como el alemán, el ajuste en función de la esperanza de vida se traslada en un aumento en las cotizaciones de la población activa, y en otros casos, como ya se ha comentado, en el retraso de la edad de acceso a la jubilación.

- Obligatoriedad de planes empresariales

En la mayoría de los países donde hay gran desarrollo de la previsión social complementaria ofrecida por las empresas, dicho desarrollo ha venido determinado por el establecimiento obligatorio o cuasi obligatorio de planes sectoriales o colectivos negociados con los sindicatos.

- Revalorización de las pensiones públicas

Una cuestión a continuo debate es la de la revalorización de las pensiones públicas y si es necesario vincularlo al IPC para garantizar el mantenimiento del poder adquisitivo de los pensionistas. En este punto, el criterio adoptado por los diferentes países es diverso y depende de las características del sistema. En los países con sistemas de capitalización individual o sistemas mixtos, no es habitual vincular el crecimiento de las pensiones a dicha variable. En el resto de los sistemas es habitual la revalorización en función del IPC, de variables salariales como el incremento de los salarios mínimos o incluso modelos que combinen variables como el IPC y el crecimiento del PIB.

- Endurecimiento de los requisitos de acceso a la jubilación

Una medida de ajuste de las pensiones considerada en diferentes países ha sido la de endurecer los requisitos de acceso a la jubilación exigiendo un mayor número de años cotizados para acreditar el derecho a la pensión. Otra medida tomada en diversos países ha sido la de endurecer los requisitos de acceso a la jubilación anticipada, reconociéndola únicamente para largas carreras profesionales y penalizar la pensión a percibir por cada año de anticipo de esta.

- Modificación de las bases de cálculo de la pensión de jubilación

Muchos países han incluido reformas en sus sistemas para aumentar los años de cotización que se consideran en el cálculo de la pensión de la seguridad social llegando en muchos casos como Alemania, Italia, Holanda, o Portugal a considerar toda la vida laboral. En España, donde inicialmente se consideraban los dos años previos a la jubilación, se ha venido modificando esta variable pasando a 8 años, posteriormente a 15 con la reforma de 1997, situándose en 25 años a partir de la reforma de 2011, una vez finalice el periodo transitorio en el año 2027.

Medidas estructurales :

Algunos países, como Suecia o Italia, han llevado a cabo medidas de reforma más profundas cambiando sus modelos públicos de pensiones de los tradicionales modelos de reparto a modelos de capitalización, como sería el caso de Suecia y modelos mixtos como ocurre en Italia.

En España, se ha hablado también sobre la posibilidad de aplicar el modelo austriaco de la mochila como una de las posibles soluciones para reformar nuestro sistema. Si bien, es importante destacar que la mochila austriaca, aunque sirve también para financiar la jubilación, se crea a partir de una reforma del mercado laboral en 2003, con el principal objetivo de reducir la rigidez en ese mercado y dotar de una “bolsa” que acompañaría a los trabajadores a lo largo de su carrera laboral.

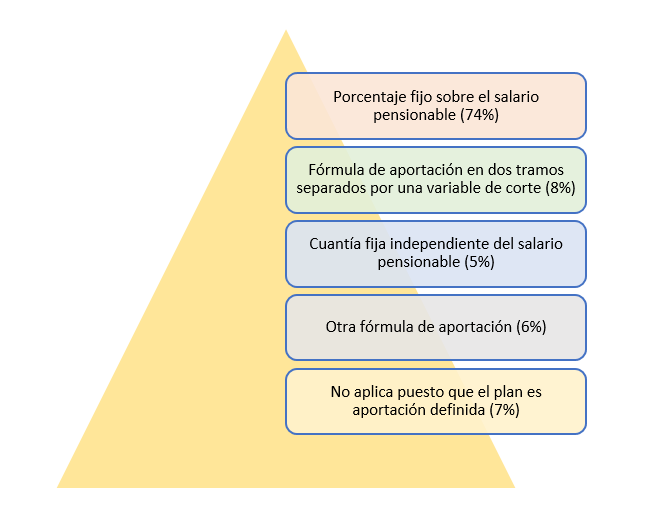

¿Cuál es la fórmula de aportación de los planes de previsión implantados por las empresas en España?

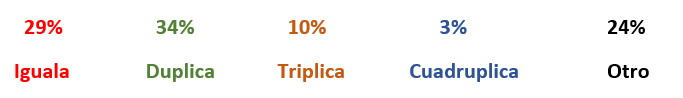

¿Cuál es la relación de las aportaciones empresa – empleado?

En planes donde se requiere la aportación del empleado, la empresa…

29% 34% 10% 3% 24%

Iguala Duplica Triplica Cuadruplica Otro

El 36% de la muestra afirma que la planificación de la jubilación está en su

agenda de RRHH para el año 2020. En 2018 este porcentaje era el 22%.

Contar con un plan de previsión es una demanda creciente entre los empleados, ¿las empresas están dispuestas a implantarlo?

El 62% de las empresas estarían dispuestas a realizar una aportación sobre el salario a sus empleados con el objetivo de destinarlo al ahorro para la jubilación de estos. A pesar de lo mucho que los empleados valoran que su empresa les ofrezca un plan, y la predisposición de las empresas a ofrecerlo… Tan solo el 6% de los participantes que no cuenta con un sistema de previsión tiene prevista la implantación de uno.

¿Por qué no se implantan más planes de previsión social en las empresas?

Uno de los argumentos más habituales para no implantar planes de previsión es que suponen un compromiso a largo plazo para las empresas con un alto coste que a futuro puede ser difícil de mantener. Una posible solución es plantear planes vinculados a los resultados de la compañía. En este tipo de planes se vinculan las aportaciones a cargo de la empresa, o parte de estas, a resultados o variables similares determinadas por la empresa. La variable económica a la que se escoja ligar las aportaciones anuales ha de ser objetiva, transparente y ha de estar completamente determinada por los resultados empresariales del negocio. Este tipo de planes permiten a las empresas reducir los costes en momentos difíciles y por otra parte motivar a los empleados para la consecución de unos mejores resultados ya que repercute en sus aportaciones al plan de previsión.

Para aquellas entidades que deciden no implantar un plan de previsión por su elevado coste, la posible solución es establecer un plan de ahorro a través de la retribución flexible. El 42% de las empresas que ofrecen retribución flexible, incluyen los planes de jubilación entre los beneficios incorporados en la retribución flexible.

Implicación en la planificación de nuestra jubilación

Implicación en la planificación de nuestra jubilación

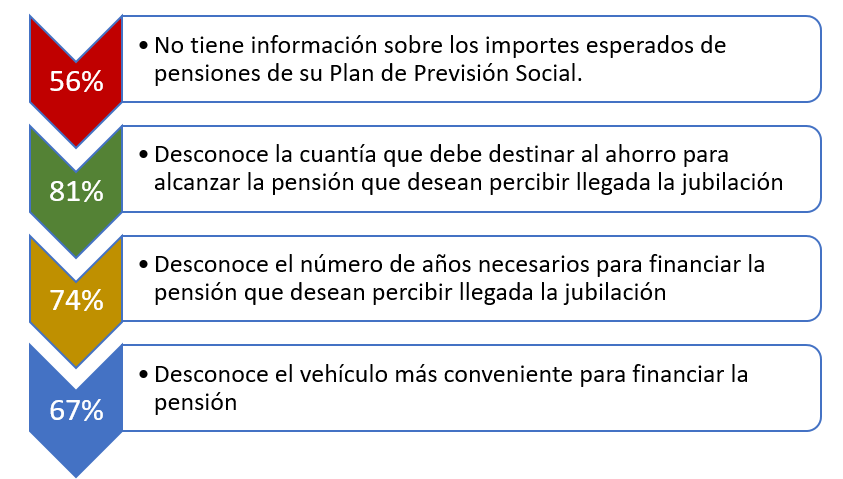

El desconocimiento y la falta de información en torno al sistema público generan limitaciones en la adecuada planificación de la jubilación.

El 55% de la muestra no dispone de la información de la pensión de Seguridad Social que recibirá cuando se jubile. En España no se facilita la información de la pensión pública a recibir pese a que en la reforma de 2011 se aprobó hacerlo.

El 95% considera necesario recibir la información de la pensión de Seguridad Social que recibirá cuando se jubile. Conocer el nivel de ingresos que nos va a otorgar el sistema público es imprescindible para una adecuada planificación de la jubilación.

Hay que fomentar la información, cultura financiera y de ahorro entre la población acerca de todos los aspectos influyentes en la planificación de la jubilación.